2024广东河源土地增值税核定征收税率计算方法公式:应缴税款=转让房地产收入(不含增值税)×核定征收率;土地增值税核定征收流程、方式应注意严格遵从核定征收流程,国税发[2009]91号第三十五条要求税务机关必须发出核定征收事项通知书,开展核定征收核查、审核合议。准确把握最低核定征收率的限制,如税务机关通过核定扣除项目金额来测算土地增值税税负率的,应与最低核定征收率比对,按照孰高原则确定最终的核定征收率。

2024广东河源土地增值税核定征收税率计算方法公式

应缴税款=转让房地产收入(不含增值税)×核定征收率

关于调整河源市个人二手房转让个人所得税、土地增值税核定征收率的公告(国家税务总局河源市税务局公告2021年第1号)

1、个人转让二手住宅的个人所得税核定征收率调整为1%,个人转让二手非住宅的个人所得税核定征收率调整为1.5%。对拍卖等特殊情形转让的,按相关税收政策规定执行。

2、个人转让二手非住宅的土地增值税核定征收率调整为5%。

关于土地增值税核定征收

查账征收是土地增值税的主要征收方式。不能查账征收而采用核定征收的,应严格依照税收法律法规规定的条件,按以下方法和顺序依次进行核定。

核定收入

纳税人存在转让房地产成交价格明显偏低且无正当理由,或者申报不实等情形的,税务机关参照房地产评估价格核定转让房地产的收入。

核定扣除项目

新建房地产开发项目办理土地增值税清算所附送的前期工程费、建筑安装工程费、基础设施费、开发间接费用的凭证、资料不符合清算要求或者不实的,主管税务机关可参照当地建设工程造价定额资料或参考指标,也可根据具有相应评估资质的房地产评估机构出具的评估报告,结合房屋结构、用途、区位等因素,分项或整体核定上述四项成本的单位面积金额,并据以计算扣除。

转让旧房及建筑物,不能提供评估价格及购房发票,但能提供取得房产时的司法判决文书、房管部门备案价格,或通过查询上手契税或发票信息等方式,能查实原取得成本的,可按原取得成本,从取得年度起至转让年度止每年加计5%核定计算扣除。纳税人取得房产时缴纳的契税,能提供契税完税凭证的,准予作为“与转让房地产有关的税金”予以扣除,但不得作为加计5%的基数。

转让房地产,取得土地使用权所支付的金额不符合据实扣除条件的,按土地取得时当地同级别土地基准地价核定计算扣除。

扣除项目无法核定的,根据销售收入与核定征收率核定征收土地增值税(转让土地使用权除外)。

2024广东河源土地增值税核定征收流程、方式应注意哪些要点?

1、严格遵从核定征收流程,国税发[2009]91号第三十五条要求税务机关必须发出核定征收事项通知书,开展核定征收核查、审核合议。

2、准确把握最低核定征收率的限制,如税务机关通过核定扣除项目金额来测算土地增值税税负率的,应与最低核定征收率比对,按照孰高原则确定最终的核定征收率。

3、合理界定核定征收的功能定位,核定征收没有必要按照据实清算对凭证、证据链的严格审核要求,税务机关可以综合参照基准地价、造价标准、评估报告、账载金额、资金记录等,来测算土地成本、建安成本进而确定核定征收率。

2024广东河源土地增值税核定征收的条件:

关于房地产开发企业土地增值税清算管理有关问题的通知(国税发[2006]187号)规定:“土地增值税的核定征收:房地产开发企业有下列情形之一的,税务机关可以参照与其开发规模和收入水平相近的当地企业的土地增值税税负情况,按不低于预征率的征收率核定征收土地增值税:

1、依照法律、行政法规的规定应当设置但未设置账簿的;

2、擅自销毁账簿或者拒不提供纳税资料的;

3、虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以确定转让收入或扣除项目金额的;

4、符合土地增值税清算条件,未按照规定的期限办理清算手续,经税务机关责令限期清算,逾期仍不清算的;

5、申报的计税依据明显偏低,又无正当理由的。

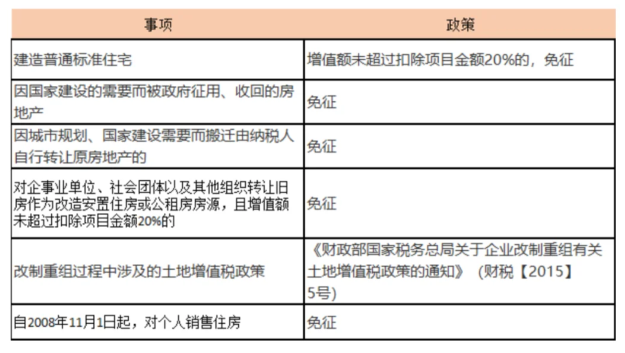

2024广东河源土地增值税核定征收的项目还能享受土地增值税税收优惠嘛?

土地增值税核定征收是作为一种税款征收方式,按道理与是否适用税收优惠并不冲突,但核定征收同时又作为一种制约手段,一定程度上把握“优惠”与“从严”的关系。采用核定征收方式清算土地增值税时,税收优惠主要考虑两方面:一是对于普通住宅增值率未超过20%免征土地增值税的规定,由于土地增值税核定征收时更多是考虑简便、易行,从整个项目的角度测算增值率、税负率,没必要再区分普通住宅、其他项目分别测算,因此笔者认为,该税收优惠在确定采用土地增值税核定征收方式时已缺失适用的前提条件。二是对1994年前立项的项目,2000年前销售部分免征土地增值税的规定,该规定主要是考虑土地增值税开征前后纳税人税负预期稳定,同属于财政部、税务总局层级的文件,土地增值税核定征收并不影响该税收优惠的适用,笔者认为对1994年前立项但销售横跨2000年前后的项目,在项目整体清算确定清算税款后,应按收入比例分摊,对2000年前销售的部分继续适用免征土地增值税的规定。

近年来随着各地土地增值税清算持续展开,作为据实清算的补充方式,土地增值税核定征收方式会持续得到规范。同时我们需要注意每个地区的土地增值税核定征收的税率都不相同,我们需要提前了解各个地区的土地增值税核定征收的政策。我们专注核定征收,每年开票量500万/户,综合税率1.56%左右既完税,个人所得税核定低至0.5%,有专人专办,无需本人到场,自己申请土地增值税核定征收,不熟悉核定征收政策要求及审批流程,95%的时间浪费错误修改上。而委托第三方代办,经工商局、财务局、税务局核准成立的工商财税代理服务机构,专业正规可靠。免费咨询电话:185 3825 5537

添加微信好友, 获取一手核定征收资料!

复制微信号