如今很多一般纳税人企业税负压力大,尤其是商贸企业的增值税向来是非常高的,按照13%的税率征收增值税,企业所得税25%并且商贸企业极容易出现成本发票、进项发票缺失的问题,在纳税的时候需要缴纳的税额比实际税额更高,很多贸易企业都需要一个能够合理合规解决税收成本的方法。虽然一般纳税人的有限行业直接核定征收的情况较少,但部分核定征收园区可提供类似政策!

增值税和所得税是我们商贸企业的主要税负。对于商贸企业来说,增值税税额的核算不仅和企业进销项税额有关,还涉及到各类税收优惠的抵冲。针对企业所得税,国家、地方也提供了多种优惠,新税制环境下,商贸企业不但面临着税负减低的机会,也承担着更大税务风险。智小账带领大家来了解一下商贸企业无票支出税务筹划吧!

商贸企业无票支出税务筹划:

在当前金税四期全面运行的税制监管环境下,不合规的税务筹划手段自然很容易被税务机关监测到,轻则缴纳罚款、补齐税额,重则可能面临刑事处罚。加强税务筹划可以帮助商贸企业制定出更加科学、高效的税务筹划方案,在保证企业税务筹划手段合法的基础上,尽可能降低企业税负,使得企业税负维持在一个合理的水平,甚至是获得最佳的节税收血,实现税前企业利益最大化的目标。

税务筹划是企业在遵循相关税法、税收法律的基础上,事前规划自身生产、投资和经营活动,制定出可以达到税前利益最大化的方案的一种筹划行为。对于商贸企业而言,其税务筹划的重点也是增值税和所得税,但相比之下,商贸企业由于进项来源较为复杂,较多的进项发票无法合规取得,加上商贸企业成本来源也较为复杂,除了质量成本、管理成本、人力成本、采购成本之外,还有无法取得票据的隐性支出,这部分成本无法体现,企业利润虚高,由此使得多数商贸企业都承担着较重的税负!

商贸企业税务筹划的主要方向:

合理选择供货商,在企业税务筹划中,发票是最重要的核算依据,不论是增值税还是所得税的筹划,都需要相应的发票作为证据。在税收环境中,由于增值税改革,不同行业、不同类型企业所能提供的增值税发票类型不同、税率不同、商品价格也不同。

比如一般纳税人商贸公司可以提供13%的增值税专票,而小规模纳税人提供3%的增值税发票,这个环节小规模企业开票给商贸公司,中间是有10%的增值税差额无法正常抵扣的,只有企业正常来缴纳增值税的,这种情况企业的增值税税负相对是比较高的!

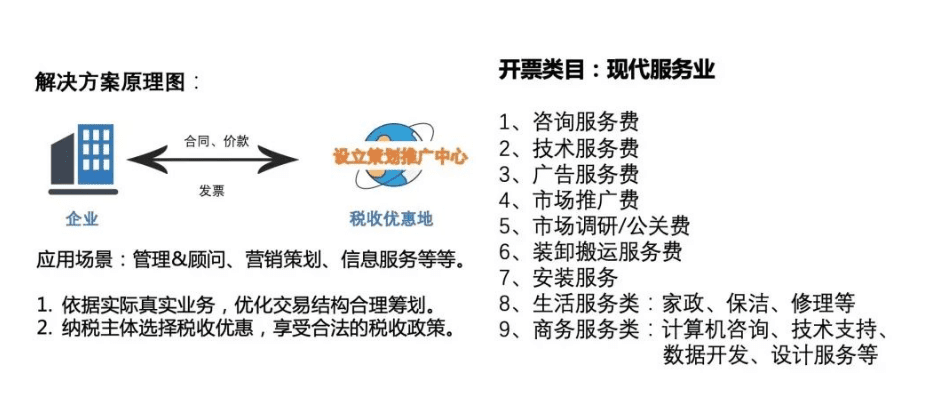

利用核定征收政策合规税务筹划(拆分企业业务)

目前,商贸企业的增值税税率为13%,属于高税负行业,寻找方法直接降低增值税税率是降低企业税负最快、最直接的手段。目前,营改增后,国家提出减税降费,大力释放红利来促进各行各业的发展,各地方政府也出台了一些地方政策,对入驻本地特定园区的企业采取财政奖励扶持,

商贸企业可以选择在适合自己的核定征收园区内注册个体工商户,用这个个体户来享受地方税收优惠扶持政策。特别是对于商贸企业来说,在核定征收园区内注册个体户用来负责部分市场营销业务,推广业务,分包分流给小规模的个体户,在园区内新办个体工商户,可以享受个税的优惠政策。 特别是在优惠政策的园区,个体工商户的个税税率能够享受更低的核定!

个体工商户,是以经营所得缴纳个人经营所得税,没有企业所得税,没有分红个税,只需要缴纳增值税,附加税,个人经营所得税;除了可以帮助企业解决成本发票外,还可以帮助个人在外承接业务,需要开具发票的问题,因为个人承接业务需要开具发票,是需要按照劳务报酬所得20%-40%进行缴纳的,所以也是可以通过个体工商户来减轻税负压力的。,例如小规模的个体户是可以申请大核定征收政策的,核定征收的个体户是不需要成本进项的,核定后个体户的个税在0.7%-2%不等,综合税负在1.56%左右,这样原公司可以从采购公司处获得增值税发票,解决了原企业进项少的难题。

如果您还有疑问或者其他问题,可以免费咨询我们的税务筹划师:拨打24小时免费咨询电话:15137101602(微信同号),专业税务师一对一解答!

添加微信好友, 获取一手核定征收资料!

复制微信号