关于企业所得税亏损如何弥补的问题,绝大多数企业财务人员通过学习企业所得税法及相关政策规定应该不难理解,由于我们相关政策规定对实务中很多具体问题很难一一列举,实务中还是有很多企业财务人员要么政策理解不透、要么工作衔接不畅,要么对企业所得税亏损弥补的政策规定制定的基本理念、背景理解不透,导致企业所得税亏损弥补处理不当的问题。下面结合企业所得税法及相关政策规定做一些分析总结,供大家学习参考。

企业所得税法关于亏损弥补基本规定:

1、《中华人民共和国企业所得税法》对企业所得税亏损弥补作出了一系列原则规定,具体如下:

2、《企业所得税法》第十七条规定:企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损不得抵减境内营业机构的盈利。

3、《企业所得税法》第十八条规定,企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过五年。

4、《企业所得税法》第五十三条规定,企业所得税按纳税年度计算。纳税年度自公历1月1日起至12月31日止。企业在一个纳税年度中间开业,或者终止经营活动,使该纳税年度的实际经营期不足十二个月的,应当以其实际经营期为一个纳税年度。企业依法清算时,应当以清算期间作为一个纳税年度。

政策规定:

1、清算期弥补以前年度亏损规定:

根据(财税[2009]60号)文件第三条规定:经依法弥补亏损后,确定清算所得,计算并缴纳清算所得税;企业应将整个清算期作为一个独立的纳税年度计算清算所得。

2、高新企业技术和科技型中小企业亏损弥补规定:

自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。高新技术企业按照取得的高新技术企业证书注明的年度,确定其具备资格的年度。科技型中小企业按照其取得的科技型中小企业入库登记编号注明的年度,确定其具备资格的年度。延长亏损结转弥补年限条件的企业,在企业所得税预缴和汇算清缴时,自行计算亏损结转弥补年限,并填写相关纳税申报表。

3、企业重组企业所得税亏损弥补规定:

企业发生符合特殊性税务处理规定的合并或分立重组事项的,其尚未弥补完的亏损,按照《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》进行税务处理:

(1)合并企业承继被合并企业尚未弥补完的亏损的结转年限,按照被合并企业的亏损结转年限确定;

(2)分立企业承继被分立企业尚未弥补完的亏损的结转年限,按照被分立企业的亏损结转年限确定;

(3)合并企业或分立企业具备资格的,其承继被合并企业或被分立企业尚未弥补完的亏损的结转年!

实务中需要注意的事项:

关于企业所得税亏损弥补问题虽然企业所得税法和相关政策作出了相关规定,但是实务中很多纳税人也包括税务机关内部工作人员对相关问题也存在一些困惑。结合税收法治的基本原则和个人实务经验交流一下需要注意的问题。

1、亏损弥补需要把握的基本原则。在企业所得税亏损弥补上,首先应严格执行税法及相关政策具体规定,具体规定没有说明清楚的,一般情况下的解释应从有利于纳税人方面理解。

2、关于企业所得税核定征收亏损弥补问题。根据《国家税务总局关于印发〈企业所得税核定征收办法〉(试行)的通知》 第六条的规定可以看出,核定征收企业的应纳所得税额是根据企业当年的应税收入额或者成本费用支出额和应税所得率直接计算出来的,没有考虑以前年度是否存在亏损弥补的问题,这是与查账征收企业所得税应纳税所得额的计算有明显区别的。

3、企业原为查账征收企业中间改为核定征收企业所得税后未来又改为查账征收是否可以用核定征收以前查账征收年度亏损弥补问题。目前从企业所得税及具体政策规定上,并没有规定企业所得税查账征收的亏损因为中间有核定征收以后年度改为查账征收后,前期查账征收年度的亏损就不能弥补了。因此个人认为,这种情况下,以前年度查账征收的亏损只要在规定的弥补期限内,可以用于弥补后期查账征收的应纳税所得额,但是法定弥补年限不得扣减中间核定征收的纳税年度。

4、关于清算期间作为一个独立纳税年度。这也是实务中容易忽视的问题,也就是企业终止经营的年度,在终止经营前为一个纳税年度,在终止经营后的清算期间为一个纳税年度。简单地说就是在企业税务注销登记的当年企业所得税存在两年纳税年度,我们在计算亏损弥补年限时,需要要把它作为两个纳税年度来计算。

5、关于税务检查过程中以前年度亏损的确认问题。实务中发现有的企业为了少缴或者不缴企业所得税,通过虚增成本费用、少计收入等形式导致长期亏损。税务机关在检查过程中对上述亏损是否真实发生往往会通过依法检查进行核实,只有经过税务机关检查核实认可的亏损才允许在企业所得税应纳税所得额中扣除,而不是仅仅是企业申报数为依据。实务中还发现有的企业税务检查企业所得税调增了应纳税所得额在弥补完前期亏损后补缴了税款,但企业所得税年度申报表相关亏损并没有进行更正,形成重复弥补亏损的问题。

真实案例:

甲公司2022年6月被丙公司吸收合并,适用《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》关于企业重组的特殊处理规定条件。假设甲公司合并前被合并资产的公允价值为2000万元,被合并企业2022年度企业所得税应纳税所得额为亏损500万元,丙公司2023年纳税调整后所得为1000万元,丙公司以前年度没有可弥补的亏损。合并业务发生当年年末国家发行的最长期限的国债利率为5%。则被合并企业可弥补亏损限额为2000*5%=100万元。最终丙公司年度应纳税所得额为1000-100=900万元。

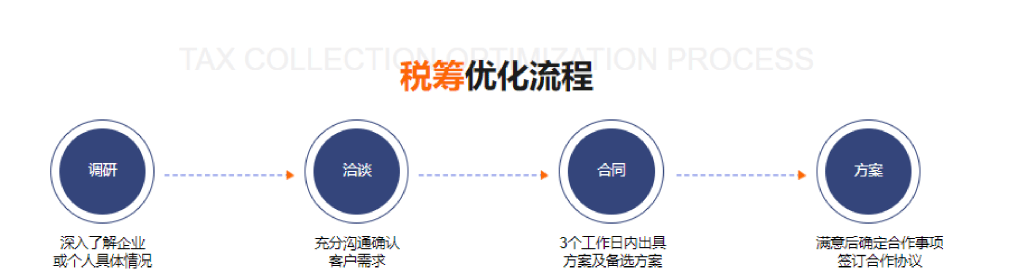

我们专注核定征收相关业务的办理和咨询,税负压力大?我们来帮忙!

拨打24小时免费咨询电话:15137101602,

专业税务师一对一解答,轻松搞定核定征收!

添加微信好友, 获取一手核定征收资料!

复制微信号