2024个体户还想要核定征收的申请要抓紧了!2024年个体工商户生产经营个人所得税核定征收办法是怎么样的。我们就来看一看个体工商户个人所得税核征收他到底要交多少税,以及核定征收的计算公式都有哪些。个体工商户个人所得税的话交税方式它是有两种,要么就是查账征收,要么就是核定征收,今天我们就主要讲一下2024最新个人所得税核定征收办法:

个体户个人所得税核定征收办法就是税务局根据你的行业以及你的年收入给你估算一个税负率。有的城市季度会给你9万,有的城市季度会给你30万。假如你这个城市季度给你的30万的免税额度,就意味着税务局允许你这边一个季度开30万以内的发票。只要你的发票不超过这个额度,那么你就不用交税了。你的个税、增值税全部都是免的,可以达到一个叫做双免的政策,所以我们也叫它叫做双免的个体工商户。

假如这个税负率是1%的话呢,我一年的收入就是400万。那么个税400万乘以1%就是我应该去交的等于4万块钱。那么剩下的钱就是我自己的了,你想怎么花就怎么花。核定征收它唯一的一个好处啊就是税务局不看你的成本,你有没有成本发票提供都没有关系,它按照你的实际收入比例去交税。凡是核定征收,你是不用去建账报税的。因为它有一个固定的额度,相当于每个月每个季度税务局的后台都能够看到你开了多少钱的发票。所以不需要你进行自主的申报,它自动的帮你申报了。

2024个人所得税核定征收计算公式:

《个人所得税法实施条例》第十五条第三款规定,从事生产、经营活动,未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定应纳税所得额,或者应纳税额。个体工商户核定征收经营所得计算公式:应纳税所得额=收入总额 -成本-费用-损失-税金-其他。

收入总额:为从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入。包括: 销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

成本:就是个体工商户在经营过程中产生的销售成本、销货成本、业务支出和其他耗费;

费用:就是个体工商户在生产经营中因销售、管理或者财务产生的费用,计入了成本的有关费用就不属于,否则就重复计算了。

税金:个体工商户要交什么税金,例如增值税或者城建税还有生产经营涉及的其他税种,大概就是除了个税和允许抵扣的增值税只之外的税金和附加费“用都归到这一类。具体有什么税种,要税务机关核定落实。

损失:这是个体工商户生产经营中发生的固定资产或者存货出现盘亏、毁损、报废、转让财产损失、自然文害等因素造成的损失。具体损失要减除责任人赔偿或保险发放的赔偿款只后,根据相关机构部门只规定扣除的部分核算。

对实行定期定额征收管理的个体工商户,实际经营额低于核定定额的,按照核定定额适用的附征率征收个人所得税,实际经营额超过核定定额的,按照实际经营额适用的附征率征收个人所得税。

季90000元(含)以下免征;

季90000元(不含)至150000元(含)按0.5%税率;

季150000元(不含)至300000元(含)按0.8%税率;

季300000元(不含)至600000元(含)按1%税率;

季600000(不含)元以上按1.5%税率。

2024申请核定征收的基本办理流程:

1.登录电子税务局。

2.点击【我要办税]&【核定管理】&【定期定额户核定与调整定额】

3.进入“定期定额户核定与调整定额”,填写申请表。

4.点击【提交】后进入预览页面。

5.确认信息无误,点击【提交]预申请成功。

6.完成预申请,纳税人需带身份证、三证合一的营业执照或税务登记证到所属税务机关大厅继续办理后续申请。

也就只有自己在当地注册的个体户,需要每年重新申请核定政策,如果你是在税收园区注册的核定个体户,每年自动核定,并且就算是大额开票,只要是年开票450w以内,都不会转查账。我们还可以异地申请核定征收,只需要保障业务是真实,并且三流是一致的,不需要企业实体入驻,就可以异地申请核定征收。

我们在注册个体工商户申请核定征收之前,我们需要提前了解各个地区的个人所得税核定征收的政策。自己申请核定征收,不熟悉核定征收政策要求及审批流程,95%的时间浪费错误修改上。而委托第三方代办,我们专注核定征收,有专人专办,无需本人到场,经工商局、财务局、税务局核准成立的工商财税代理服务机构,专业正规可靠。

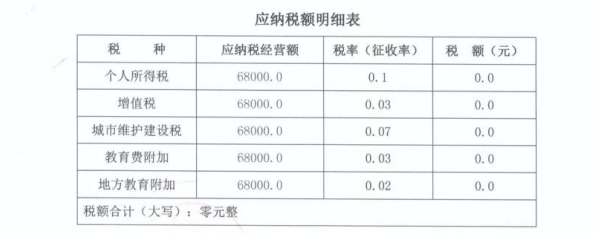

以我们去年帮陈老板在湖北荆州核定征收园区异地注册并申请核定征收的一家餐饮个体工商户为例,陈老板23年开票400万缴纳的税费案例如下:

增值税:400/1.01*1%=3.96万元;

附加税=3.96*(7%+3%+2%)=0.47万元;

生产经营个人所得税=400万*0.25%=1万元;

总计缴纳税费才=3.96+0.47+1=5.43万元;

我们专注核定征收相关业务的办理和咨询,您如果对核定征收有任何疑问,欢迎拨打24小时免费咨询电话:185 3825 5537

添加微信好友, 获取一手核定征收资料!

复制微信号